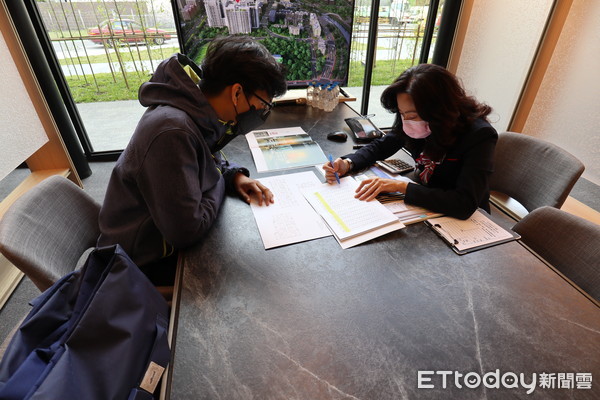

▲民眾購屋前要先檢視自己的償債能力,這也是銀行最重視的項目。(圖/記者陳建宇攝)

記者陳建宇/綜合報導

多數人買房子的時候都需要向銀行貸款,但不是人人向銀行貸款都可以順利核貸,信用條件不足或負債比太高的人,申請房貸往往會被銀行打回票,地政士指出,就算手中有房產等固定資產,也未必能向銀行貸到想要的成數,就是因為償債能力不足。

有些民眾為籌措買房子的自備款,希望能用既有的房產,向銀行申請貸款,不過有時卻無法申請到理想的成數,甚至無法核貸。原因就出在「負債比」太高。

高雄市地政士公會理事謝志明表示,像這樣的案例其實非常多,並不代表民眾的房子不值錢,而是申請人的負債太高,銀行評估其收入,恐無法順利、穩定償還貸款,因此選擇不借。

謝志明舉例,過去曾經手一個案例,民眾持有一棟價值500萬元的房子,想買一棟總價1000萬元的新房子,這位民眾想利用舊房子,去向銀行貸款,作為買新房的自備款,但最終無法順利核貸,原因就是「負債比太高」。

謝志明解釋,當這位民眾以舊屋,向銀行申請貸款時,總值500萬元的房子,作為抵押可以貸到約8成,也就是400萬元,「另外再買總價1000萬元的新房,約要貸款8成計算,也就是要向銀行貸800萬元。如此一來,向銀行借貸的總額就是1200萬元,銀行要放款,就會看民眾有沒有償還這1200萬元的能力。」

▲民眾的負債比若過高,銀行很可能會下修貸款成數,甚至拒絕核貸。(圖/記者陳建宇攝)

根據計算,若借貸總額為1200萬元,每個月要償還的金額約6萬元,而銀行保守會希望民眾每個月的負債比,不要超過50%,也就是說每個月用來還款的金額,不要超過收入的一半。

謝志明指出,以上述案例來看,每個月收入要達到12萬元,才能將月負債比壓在50%,但這位民眾月收入並不到12萬元,因此銀行就會下修核貸額度,甚至拒絕核貸。

民眾欲取得滿意的房貸成數,就要把握幾個關鍵,謝志明說:「首先要確保自己的信用無瑕疵,例如卡費按時繳納、繳清,不要動用循環利息。另外就是穩定收入,相較於年收入百萬的業務,有時銀行更喜歡月薪5萬元的上班族。」

若沒有固定收入的族群,最好把自己的收入盡量存入存摺,增加往來紀錄,讓銀行確保自己有這些收入的金額,能增加自己還款來源的參考依據。

讀者迴響